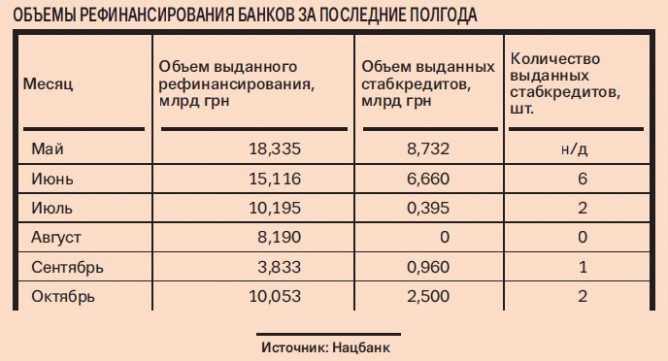

В октябре общий объем выданного Национальным банком рефинансирования составил более 10 млрд грн, что на 6,2 млрд грн больше, чем месяцем ранее. В ноябре эта сумма еще увеличится.

От перестановки мест

Ситуация в банковской системе остается напряженной, ликвидность распределена неравномерно и многие финучреждения испытывают ее дефицит, отмечает советник председателя правления «Евробанка» Василий Невмержицкий. Отток вкладов физических лиц из системы продолжается, и прирост депозитов юрлиц его полностью не компенсирует. С начала года гривневый депозитный портфель снизился на 53,2 млрд грн, а валютный — на $ 7 млрд. «НБУ готов оказывать поддержку тем финструктурам, которые ведут классическую банковскую деятельность. И, конечно, регулятор будет поддерживать крупнейшие финучреждения, поскольку их стабильность во многом определяет устойчивость всей банковской системы», — говорит Невмержицкий. В контексте вышесказанного банкир не исключает, что государство может даже войти в капитал одного из крупнейших банков.

Согласно данным Нацбанка, помимо обычного рефинансирования, регулятор выдал в октябре и два стабилизационных кредита на общую сумму 2,5 млрд грн. Как ранее заявляла председатель НБУ Валерия Гонтарева, один кредит был выдан на 1,3 млрд грн, соответственно, второй банк получил 1,2 млрд грн. «Полагаю, речь идет о банках из первой или второй группы. Размер кредита довольно существенный», — говорит Невмержицкий. Кому выданы кредиты, НБУ не раскрывает. Однозначно в поддержке ликвидности нуждается Надра Банк, норматив текущей ликвидности которого на 1 октября составлял 20,87 % при необходимом минимуме в 40 %.

Ранее такие кредиты получали ПриватБанк и Дельта Банк. При этом не видно, чтобы стабкредит помог Дельта Банку справиться с оттоком депозитов. Финучреждение ограничило выдачу денег клиентам в размере 1000 грн в день. Ни в банке, ни в НБУ не прокомментировали ситуацию с несанкционированными ограничениями Дельта Банка.

Поддержать слабого

В этом месяце банки еще активнее стали брать деньги у НБУ. На 14 ноября объемы выданного банкам рефинансирования уже в два раза превысили сумму, предоставленную за весь октябрь этого года, и составили 15,6 млрд грн.

«Из-за решения СНБО, утвержденного приказом президента, об остановке банками счетов субъектов хозяйствования на отдельных территориях в зоне АТО на протяжении месяца, можно утверждать, что банки, в которых были открыты счета таких клиентов, столкнутся с дополнительными потерями, негативно влияющими в том числе и на показатели ликвидности», — прогнозирует начальник отдела рейтингов финансовой сферы рейтингового агентства IBI-Rating Анна Апостолова. В первую очередь от остановки обслуживания счетов понесут убытки региональные банки и банки, активно работающие с корпоративным сектором, ведь на востоке представлено большинство крупных промышленных предприятий-заемщиков. Также понесут убытки и финструктуры, активно работающие с населением, такие как Ощадбанк и ПриватБанк, так как восточные области страны — одни из самых густонаселенных.

«Банковская система точно будет требовать помощи со стороны государства. Думаю, НБУ продолжит предоставлять рефинансирование классическим банкам и точно не допустит серьезных проблем среди крупнейших банков. — говорит Невмержицкий. — Даже если для этого придется вернуться к вопросу докапитализации государством».

Цель на изъятие

При этом НБУ не только выдает рефинансирование, но и абсорбирует ликвидность, продавая банкам депозитные сертификаты. За месяц банки приобрели депозитных сертификатов Нацбанка на сумму около 125,6 млрд грн. Такую огромную сумму можно объяснить тем, что наибольшим спросом пользуются самые короткие депозитные сертификаты «овернайт». Ежедневно такие сертификаты приобретали от 12 до 24 банковских учреждений. Председатель Нацбанка Валерия Гонтарева ранее отмечала, что объем изъятой у финучреждений гривни на несколько миллиардов превышает размер выданного банкам рефинансирования.

Превышение объемов мобилизации гривневых средств над объемами рефинансирования является тенденцией последних месяцев, говорит Анна Апостолова. «На протяжении длительного периода времени возможности кредитования для многих банков значительно ограничены. Это вызвано ухудшением финансового состояния действующих и потенциальных клиентов на фоне экономического спада, а, следовательно, и ростом кредитных рисков. По тем же причинам значительно сократилось инвестирование средств в ценные бумаги, кроме облигаций внутреннего государственного займа. Кроме того, ухудшение показателей ликвидности по некоторым учреждениям способствовало закрытию банками ряда межбанковских лимитов на банки-контрагенты», — подчеркнула Апостолова. В таких условиях депсертификаты НБУ являются самым привлекательным инструментом инвестирования средств, ведь, по сути, больше банкам вкладывать деньги некуда.